8000亿元?3分钟搞懂央行为啥合并额度

在 2025 年 5 月 7 日的国务院新闻发布会上,

央行发布了 10 项具体宏观货币政策。

除了 " 降息降准 " 这类重磅消息,央行行长还在会上宣布将支持资本市场的两项工具的额度合并使用。

有的小伙伴可能没搞懂,这里的两项工具是个啥啊?

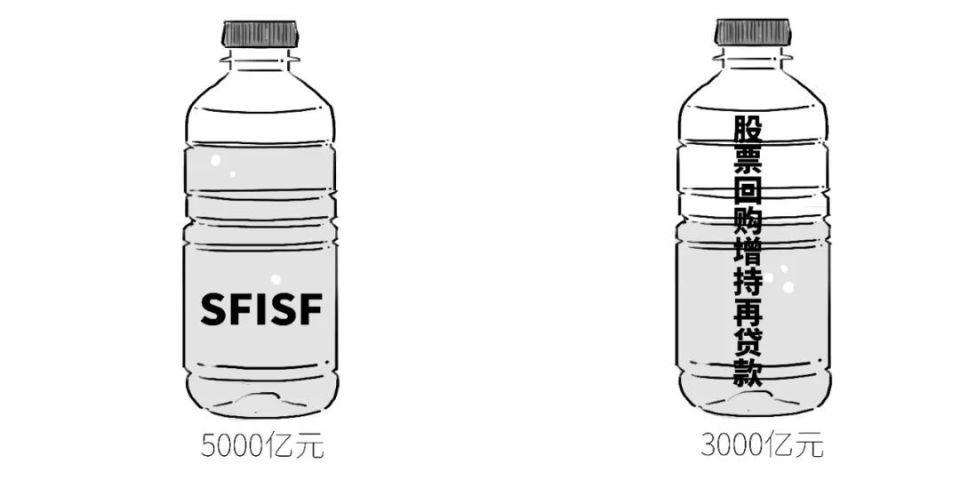

其实,它们都是央行创设的货币政策工具,分别是 SFISF 和股票回购增持再贷款。

原先前者的额度是 5000 亿元,后者额度 3000 亿元。

现在为啥要把这两项额度合并使用呢?

因此,央行把这两项工具总额度合并使用,额度总计 8000 亿元。

此举可以增强货币操作的集中性和协调性,突破单一工具额度限制,避免资源分散带来的政策滞后问题。

那我们今天就先简单聊两句 SFISF 到底啥意思。

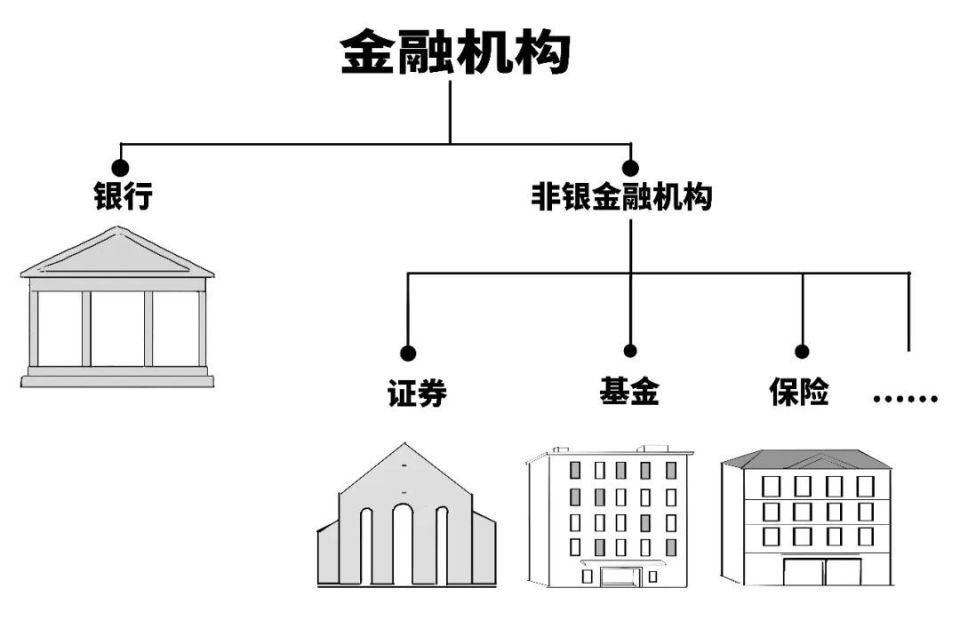

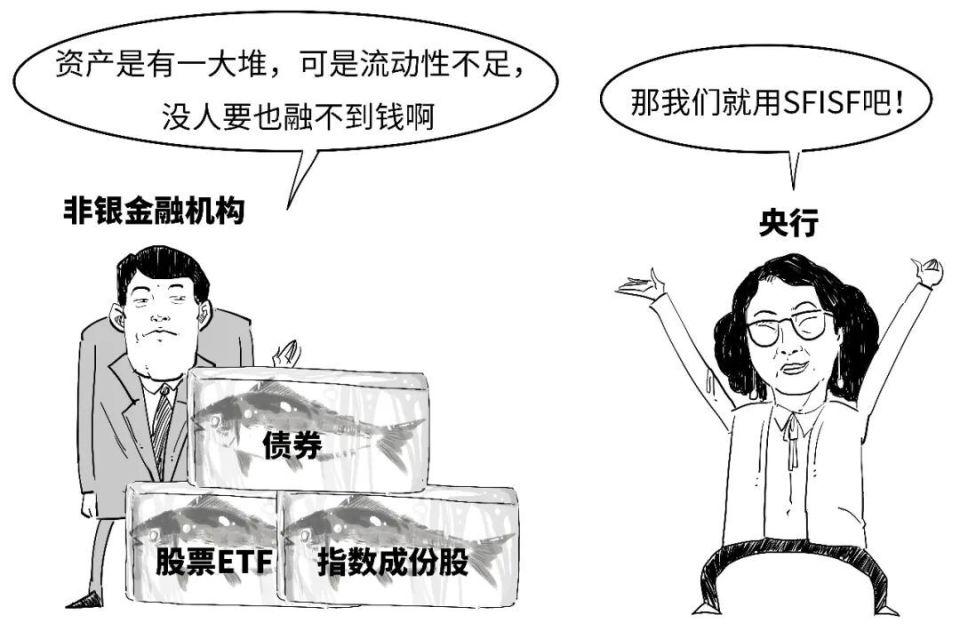

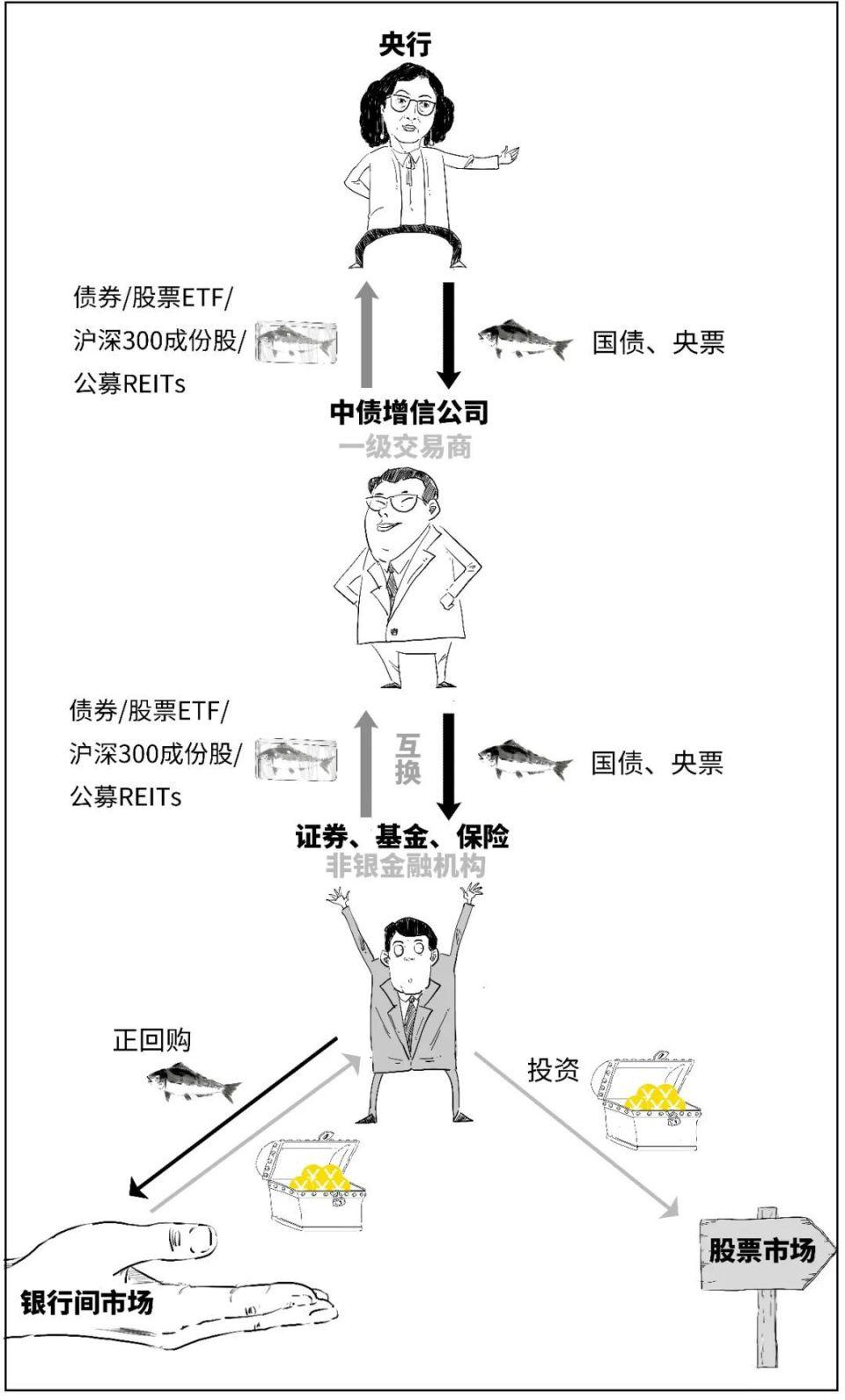

大家知道,金融机构除了银行以外,还有证券公司、基金公司、保险公司这类非银金融机构。

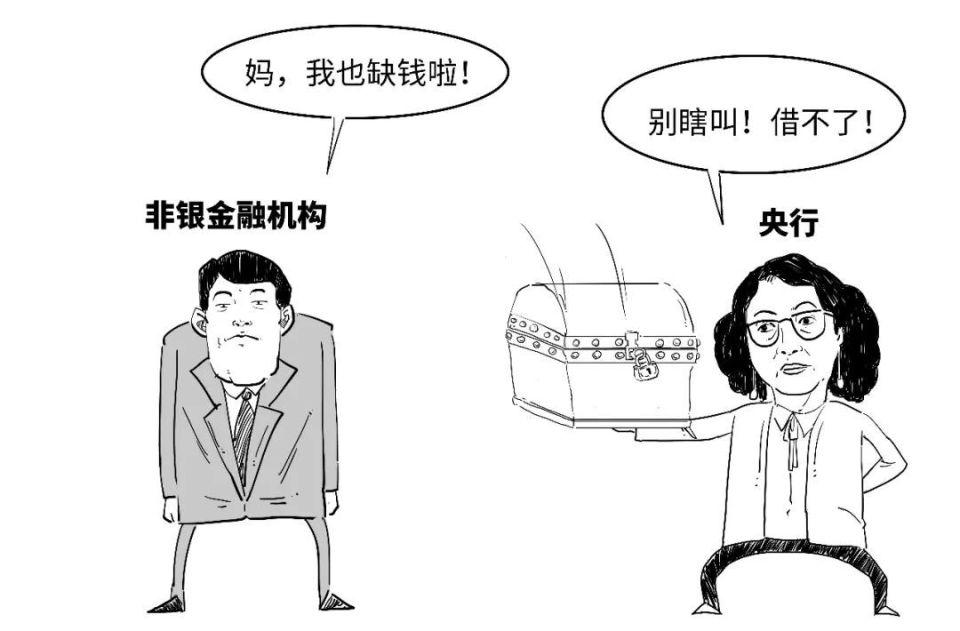

银行如果缺钱了,

是可以向央行申请贷款的。

而如果非银金融机构缺钱了,

央行是不能直接向其提供贷款的。

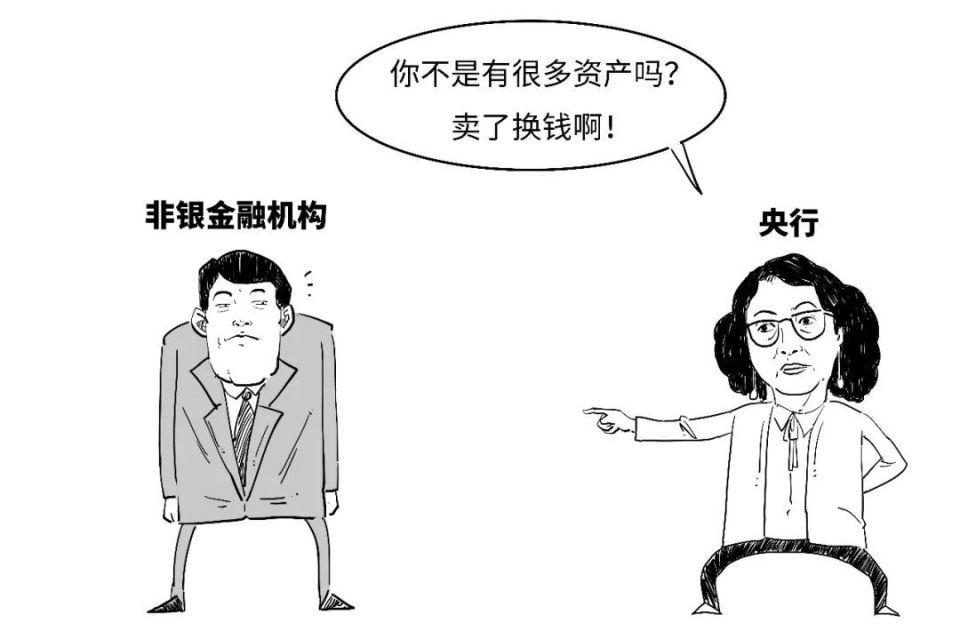

那该咋办呢?

SFISF全称是 Securities, Funds and Insurance companies Swap Facility,也就是证券、基金、保险公司互换便利的意思。

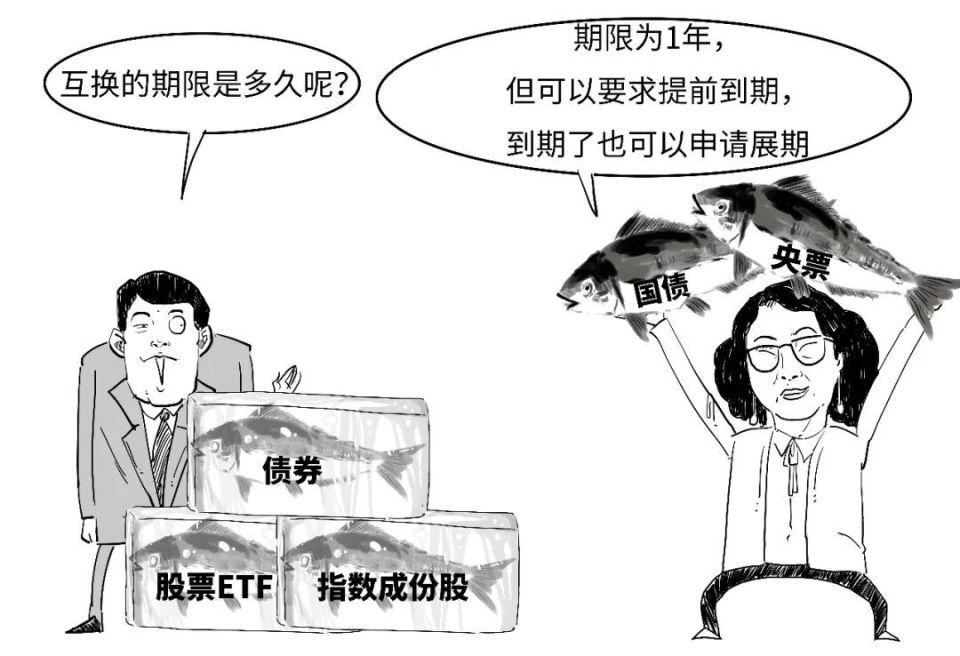

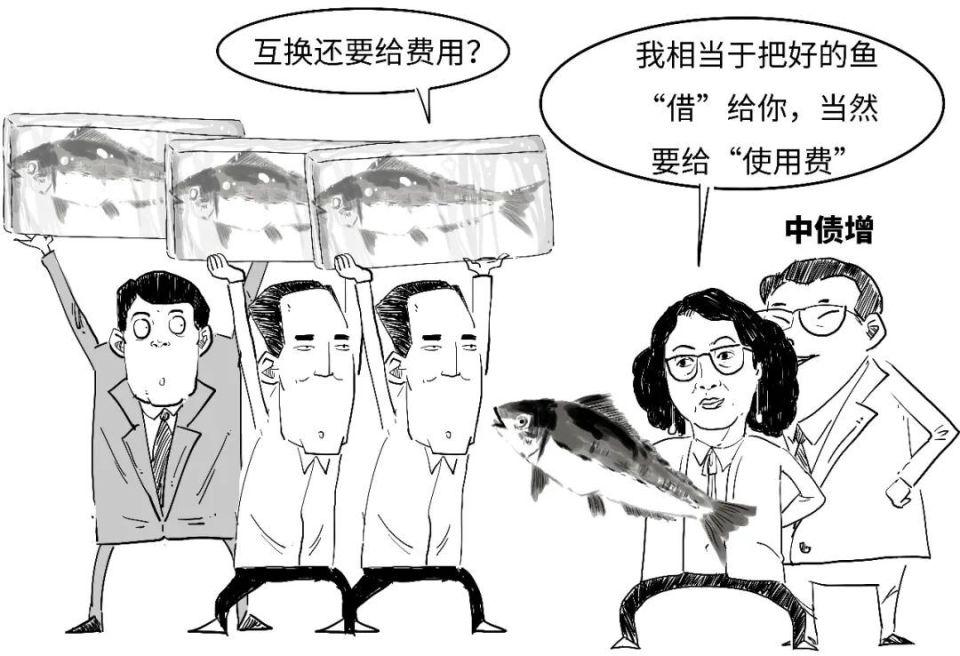

互换会存在期限,

双方需要到期偿还互换的债券。

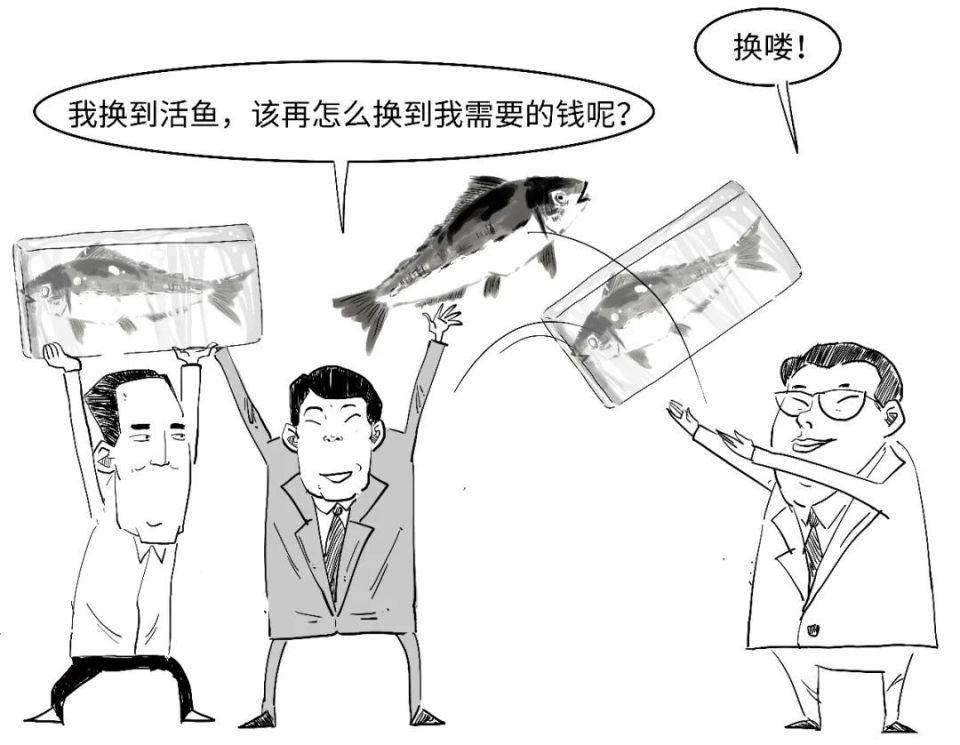

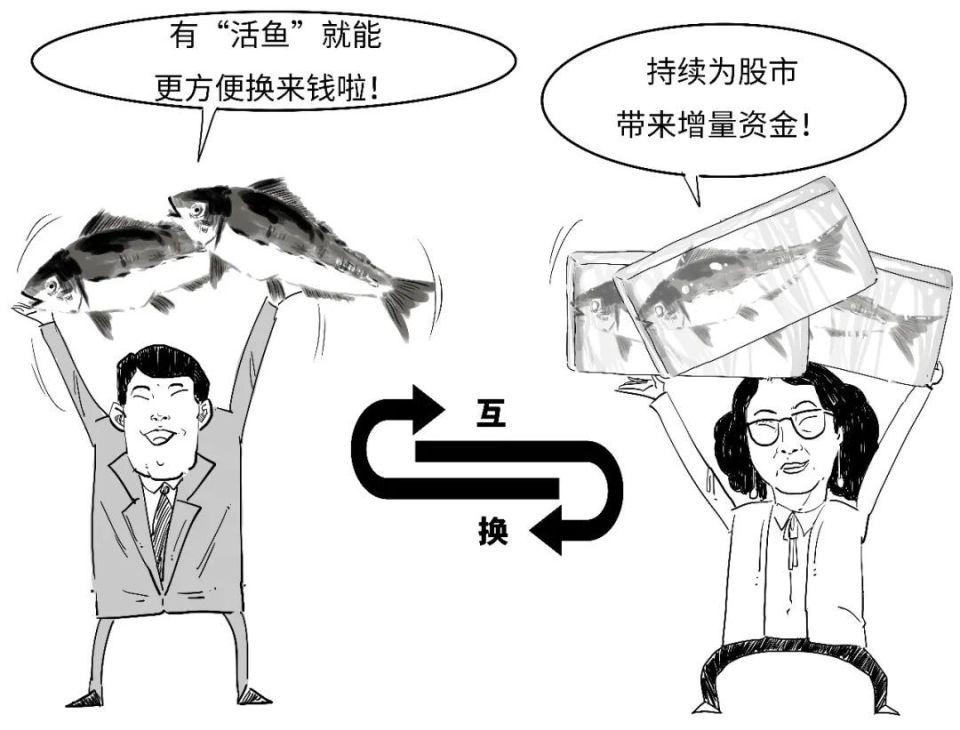

这是一种 "以券换券" 的方式,

符合条件的证券、基金、保险公司可以用债券、股票 ETF、沪深 300 成份股、公募 REITs 等资产,从央行换入国债、央票等高等级流动性资产。

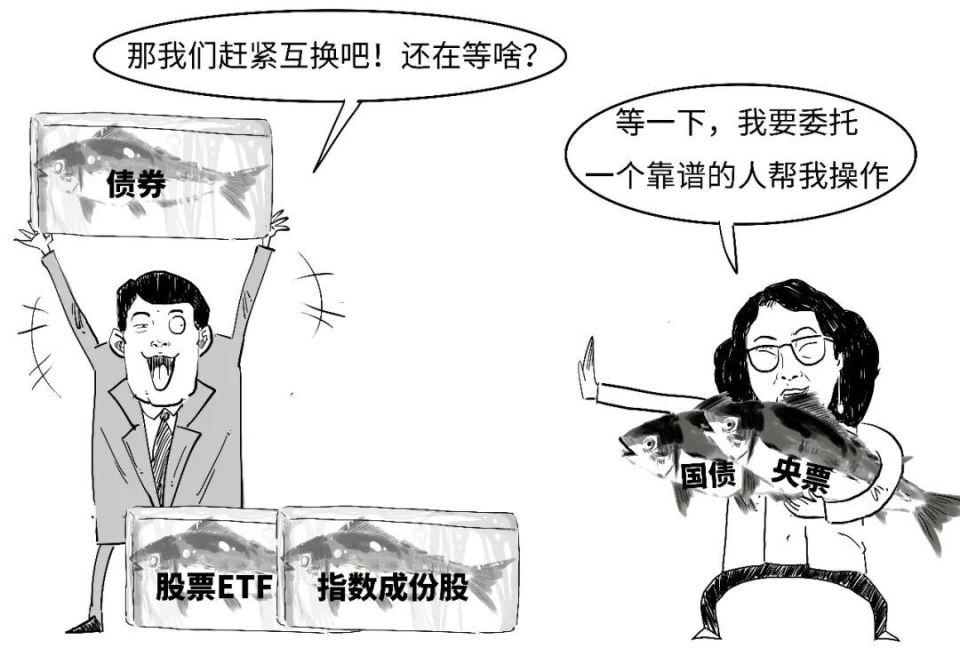

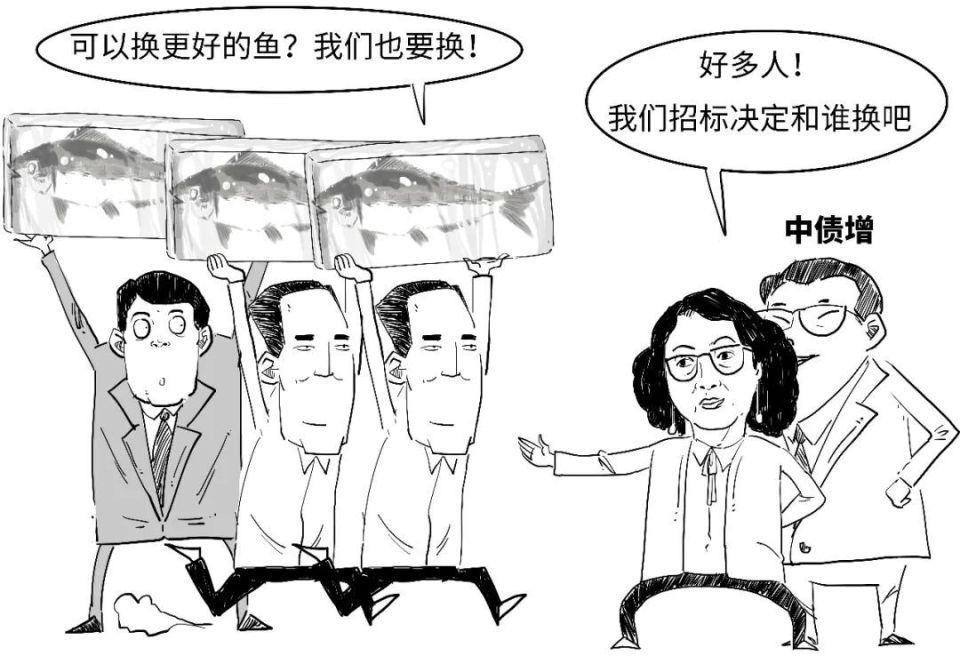

在 SFISF 流程中,

央行会委托特定的公开市场业务一级交易商来代理操作。

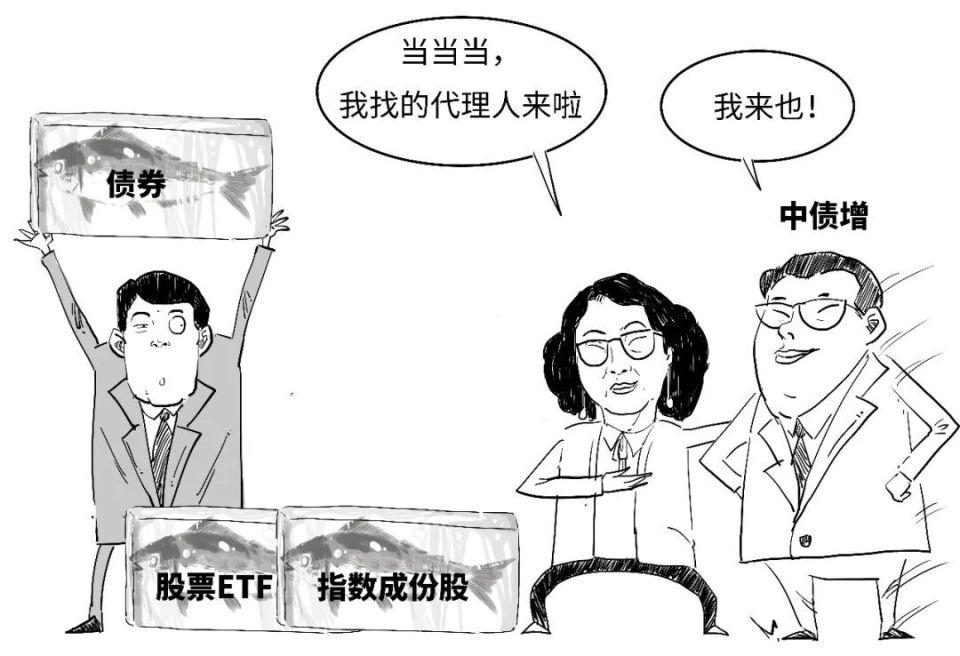

这里找的特定的代理人就是中债增,全称是中债信用增进投资股份有限公司。

该公司是我国首家专业债券信用增进机构。

我们来简单看看业务流程。

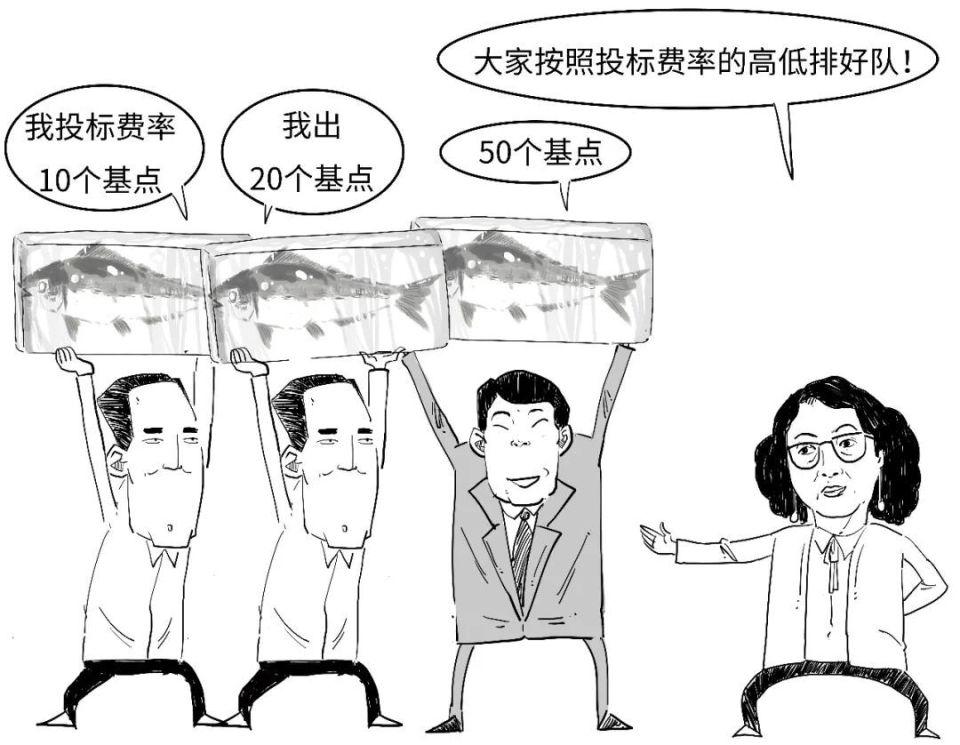

央行通过公开招标确定 SFISF 的互换费率和中标结果。

互换费率是采用荷兰式招标确定的。

啥是荷兰式招标?

所有中标者,以所有中标价格中的最低价格成交。

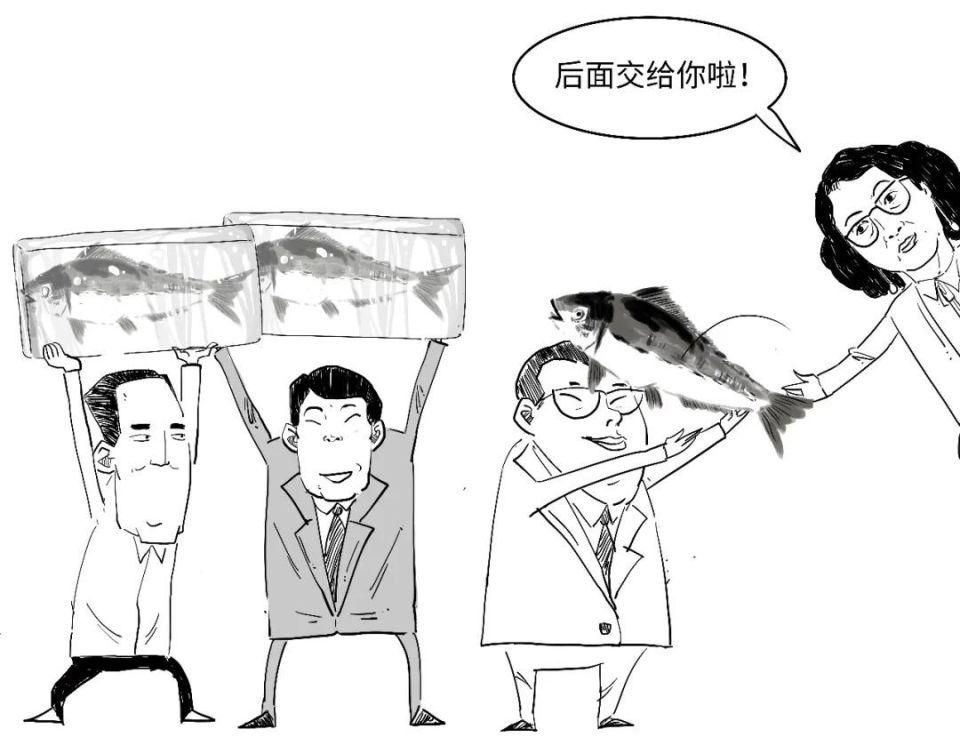

然后,央行交由中债增以债券借贷的方式,

将国债或央票换出给中标的机构。

但问题又来了,

" 冻鱼 " 可以换多少 " 活鱼 " 呢?

质押率原则上不超过90%,

也就是一般最多只能按照 " 冻鱼 " 价值的 90% 来换相应 " 活鱼 "。

可见,非银金融机构相当于把手中流动性不强的资产作为抵押,换来国债和央票。

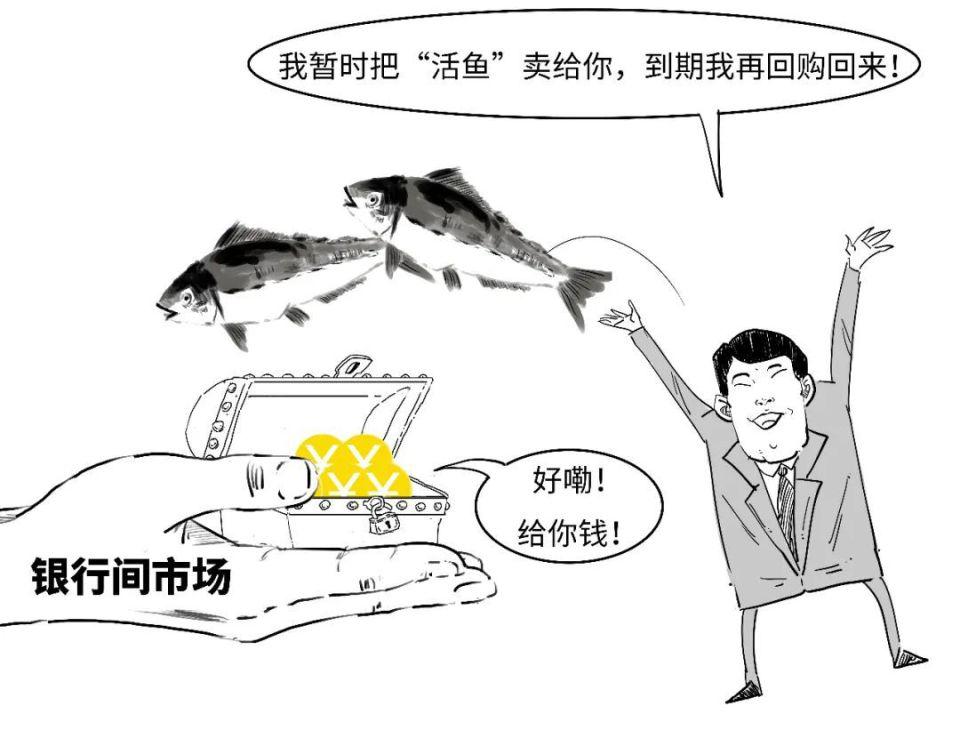

中标机构通过 SFISF 获得的国债或央票,

只能通过银行间市场以回购方式融资。

这样,这些非银金融机构就获得了资金,

可这些通过 SFISF 获得的资金却不能乱用,只能投资于资本市场,包括股票、股票 ETF 的投资和做市。

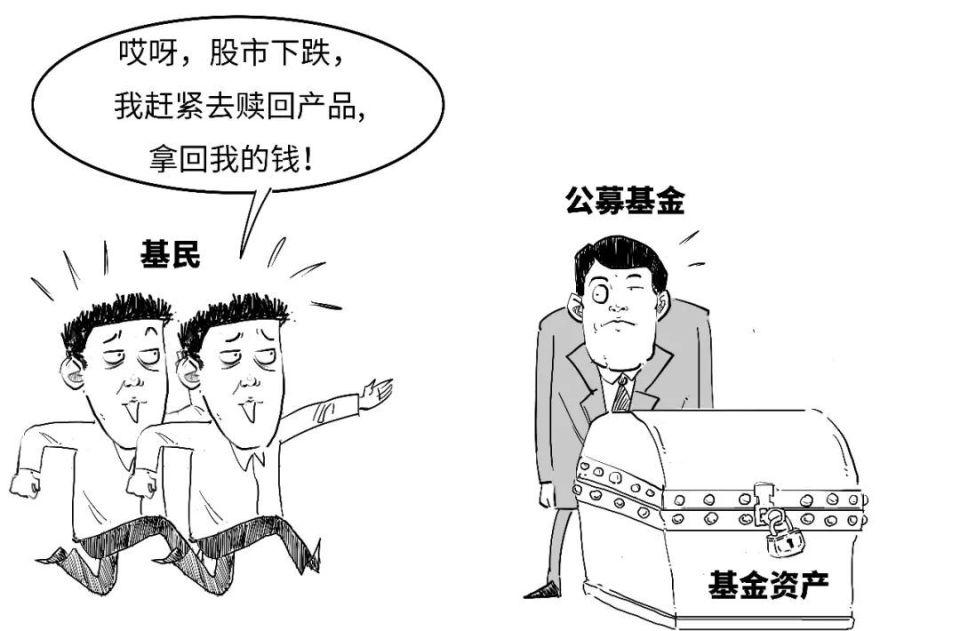

但对于公募基金而言,通过互换获得的资金,除了可以投资股票,还可以应对投资者赎回。

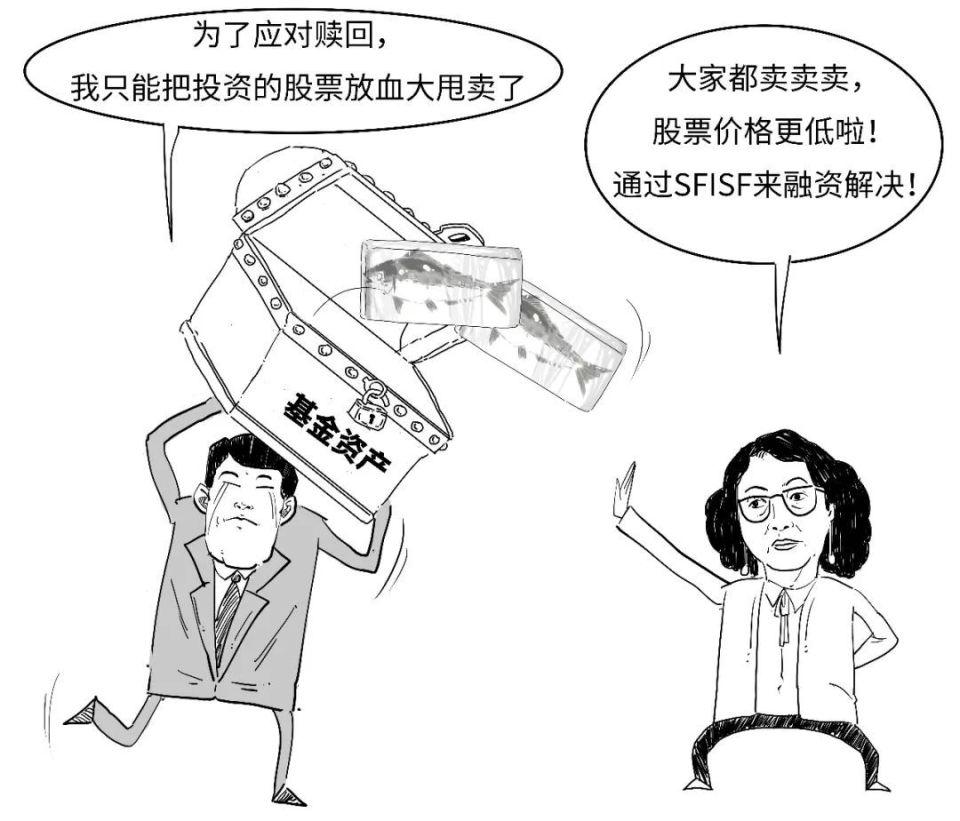

也即是说,基金公司遇到投资者大量赎回的时候,也不再用贱卖股票等证券了,

可以用换券的方式来筹资应对赎回压力。

不管怎么说,通过 SFISF,大幅提升了非银金融机构的资金获取能力和股票增持能力,有利于更好发挥证券、基金、保险公司的稳定市场作用,也为股市带来活 " 水 "。

而且,SFISF 具有逆周期调节的特性,

当遇到股市超跌、股价被低估的时候,非银金融机构买入股票意愿就很强,SFISF用量就会比较大,为资本市场输入资金。

而当股市好转、股票恢复流动性的时候,

非银金融机构换券来融资的意愿又会下降。

因此,SFISF 就能很好起到市场稳定器的作用,增强资本市场稳定性,也有助于提振市场信心。

总之,SFISF 提高了非银金融机构的融资能力,而且采用 "以券换券",央行不是直接给钱,所以不会扩大基础货币规模,不是 " 大水漫灌 " 的宽松刺激。

最后,我们总结下今天的内容。

对了,SFISF 互换的国债等证券会产生利息,

这利息该归谁呢?

在互换期间,国债和央票产生的利息仍归属央行;而非银金融机构换出去的债券等产生的利息,还是归非银金融机构。

总之,央行将 2 个 " 瓶子 " 额度合并使用,有助于进一步增强政策工具的针对性和有效性,更好支持资本市场的健康发展。

好了,今天就说到这吧。

对了,要不等有机会,我们再说一说另一个 " 瓶子 ",

股票回购增持再贷款是啥意思?