关税战让宠物吃不起粮?或许早已没多少人还在喂进口粮了

美国宠粮的步步退场

" 已经有代理商发出通知,百利 16 号开始涨价。我已经开始囤货了,还有两袋在路上。建议大家买回来抽真空,不然囤太多会变质 ",大洋彼岸川普的离谱操作,让中国消费者瞬间紧张起来。但与此同时,4 月初百利天猫旗舰店的客服表示," 目前百利产品库存充足,暂未制定调价计划 ",多个美国品牌旗舰店都发出相似的通知。

如果关税战持续,至少宠粮、宠物药品、以及加工工厂都会受到影响。国内宠物食品行业依赖的美国产膨化机,医药领域的关键抗生素原料等,这些短期内都难以找到成熟替代方案。像辉瑞、硕腾等国际药企的处方药,很可能面临翻倍的价格增长。

对于一个产业链条极长、复杂的产品,一个动因最终传导至终端的变化可能不会很快,且充满变数和多重可能性。消费者的恐慌情绪往往比现实反馈来得更早。

" 宠物店天塌了 ",美国洗护品牌占据半壁江山 … 保健品和药品可能会面临成本激增和库存压力。

" 养猫人天塌了 ",吃渴望、爱肯拿等高端猫粮的消费者很紧张。但与此同时我们也在小红书等平台看到,其实有更大比例的消费者早已转头国产粮阵地。

但从剁椒与消费者交流,以及在社交媒体观察,截至四月底各类美国进口产品没有发生结构性的价格震荡。

剁椒在本文聚焦的核心领域在宠粮,宠粮在宠物消费中占绝对主导,是最高频的消费,也是养猫家庭最大头的支出。

从 4 月 2 日,美国单方面宣布对中国输美产品征收对等关税开始,4 月 10 日对美国进口商品加征 34% 关税,直至特朗普将对中国关税增加到 145%,到中国对美方的关税也提升至 125%。

截至 4 月底,剁椒观察了几个核心的美国宠粮品牌,百利、渴望、爱肯拿等,无论在官方旗舰店、天猫超市等渠道方、以及天猫国际等跨境平台,均没有明显涨价趋势。

几大品牌的大单品价格保持稳定

恐慌情绪可以理解,毕竟美国是全球高端宠物产品的主要供应地。根据行业人士统计,2024 年中国共批准 581 款进口宠食进口,欧洲地区获批 SKU 172 个,北美洲 262 个 SKU,美国占 255 款,大洋洲 106 个 SKU,亚洲 33 个 SKU,南美洲 8 个 SKU。

但站在宏观视角,关税战扔下的「炸弹」,或许只在水面溅起一层波澜,未能深层搅动中国宠粮市场大环境。庞大的市场和越来越好的国产品牌,立刻就把关税带来的冲击消弭于汪洋大海中。

一位长期从事宠物食品进口生意的商家告诉剁椒 spicy," 关税战不会对国内宠物行业产生太大的影响,可能国产几个头部品牌增加一些销量?一些家长因为成本增加选择其他替代品?仅此而已吧。" 剁椒 spicy 与几家国内宠物品牌交流时也意识到,突如其来的大事件完全没有影响其发展的节奏,无论新品、营销等动作一切仍在预定的轨道里按部就班进行。

这一次,美国蝴蝶煽起翅膀,恐怕无法给中国引来 " 龙卷风 "。

01 " 美国宠粮进口只会越来越少 "&" 原材料工厂最受影响 "

美国当地时间 4 月 22 日,特朗普在白宫新闻发布会上表示,对中国商品累计加征的 145% 关税 " 太高了 ",税率将 " 大幅下降,但不会为零 "。这被看作是特朗普松口示好的举动,也让不少人从整个 4 月的紧张氛围里稍微得到缓解。

剁椒结合采访对未来趋势做了一些前瞻性的预测。

一位海外宠粮品牌方告诉剁椒 spicy,最主要受影响的就是大贸产品,如果关税战持续涨价势必发生。很明显跨境业务会在一定时段内增长。

我们要厘清常规意义下大贸和跨境的区别。首先在准入资格上,以宠物行业为例,海外工厂首先要获得海关总署的白名单,品牌产品的配方要在农业部进行产品登记获得准入号。而做跨境业务只需要工厂拿到海关总署白名单即可。其次关税成本上,大贸要缴纳关税和增值税(此次关税战之前,2025 年初,针对美国产品的进口关税已经从 4% 提升至 10%),而跨境业务只需要根据销售额缴纳增值税,且以 70% 的比例简易征收。第三点在业务模式上,大贸产品可以进入国内多层渠道,而理论上跨境只能做 ToC 生意,不允许二次分销。

消费者熟悉的天猫国际、京东国际、抖音电商全球购、拼多多全球购等渠道,都是典型的跨境渠道。

一位宠物行业从业者判断,进口宠粮想要保持价格稳定,要么由品牌方和代理商共同承担关税上涨带来的成本提升,要么就走跨境通道。目前很难看到第三条路。从理论上计算,以 600 元 10 磅的高端猫粮为例,叠加关税成本后价格至少会飙升到千元以上。激增的成本无论海外品牌方还是经销商都很难承担。

据了解其实美国宠粮进入中国市场的价格与美国本土差异并不大,在美国卖 100 美元,进入中国后涨到八九百元。一位长期从事进口业务的商家告诉剁椒:" 做美国货大贸的商家还比较良心,没有加价太多 ",他举例道,一些波兰(欧洲)产的罐头产品,在当地 400g 折算人民币仅 16 元,进入中国市场竟高达 36 元,翻两三倍的情况很常见。

" 信息差造成了这种情况。"

但跨境渠道很难承载原本大贸的商业空间。核心原因是跨境渠道不允许做二次分销,很多产品就无法更深入地进入毛细血管一样的线下渠道。另外据了解美国取消小额直邮免税政策,跨境电商企业需转向 " 海外仓 + 本土化运营 " 模式,仓储与物流成本上涨 20%-30%,这方面影响也很大。

当然,跨境渠道一直存在着 " 擦边 " 的空间,例如有人先从跨境渠道将产品 " 刷 " 出再进行分销。但行业从业者告诉剁椒,这样的操作对于化妆品等小件商品适用,但在宠粮领域操作难度颇大:" 一个经销商一次性拿两吨货,就很难操作;如果用蚂蚁搬家的方式,徒增更多麻烦。"

综上所述,海外宠粮品牌方告诉剁椒 spicy:眼下的关税战对美国出口方、中国进口方最大的影响体现在心理层面,"由于两国关系未来一段时间充满不确定性,即便这一轮关税战结束,中美之间的贸易短期都很难退回以前的状态",对宠物行业来说,至少从总代这一层级,未来一段时间都会缩减对美的业务。

在这种未来预期下,做美国货源的中小代理商将会收到较大冲击,反而总代级别的商家可以有更堵闪转腾挪的空间。行业普遍认为:中小代理企业普遍存在资金储备不足、供应链单一的问题,短期内难以完成货源切换,行业或将迎来一轮代理商闭店潮。

如果要找出关税战一个月特殊时期,受影响最直观和明显的环节,便是原材料工厂。

宠物食品行业中有一项使用占比极高的原材料——鸡肉粉。东吴证券在一份研报中提到,在最基础、大众化的膨化粮里,行业常规技术是投放肉粉和不超过 20% 的鲜肉。行业数据显示,宠物食品行业年消耗 60-65 万吨鸡肉粉,鸡肉粉进口总量超过 20 万吨,其中 98% 依赖美国进口,剩余 2% 来自新西兰,而新西兰鸡肉粉的进口量还在逐年下降。国内拥有鸡肉粉生产资质的厂家约 30 余家,广泛分布在白羽鸡和鸭的主要屠宰区域。

数据清晰表明鸡肉粉这一宠粮核心原材料对美国进口的依赖程度。且据剁椒了解,从质量等方面进口鸡肉粉很难找到替代品," 以中国人吃鸡的方式,剩下更多的只是骨头 "。

据报道,部分原料工厂试图用巴西鸡肉替代美国火鸡肉、德国设备替代美国产线,但新货源的认证周期普遍需要 3-6 个月,过渡期的现金流压力成为巨大挑战。

02 " 海外品牌在中国大规模建厂很难 "

关税战之下,一些在国内建有自有工厂的品牌没有受到影响,例如玛氏宠物营养、玛氏皇家,雀巢普瑞纳,嘉吉佩玛思特等,以及在中国或者非美国产地有代工合作的海外进口品牌。据报道玛氏等部分国际巨头正在推进在华扩产的计划。

值得注意的是,渴望、爱肯拿、百利、纽顿等主流的美国品牌,和绝大多数海外品牌进入中国市场多年始终没有搭建本土化供应链的消息传出。不少宠物行业人士提出了在中国搭建工厂,或借助中国供应链的意见。但上述海外品牌方认为,这种方案并不合适。

原因有二。

首先要考虑成本问题。宠粮的最大原材料是鸡肉。美国本土的鸡肉价格普遍要低于中国。通常畜牧业养殖中,饲料成本占 60%-70%,而美国的玉米和大豆价格同样更低。加上美国的养殖集约化、规模化程度更高,具有成本优势。

而中国 90% 的大豆依赖进口,玉米进口比例达 60%。关税战开始后,4 月 26 日,美方公开表示向中国出口的大豆数量大幅度缩减。而近日,中国的白羽鸡价格较前两个月反弹了 40%,每公斤约 3.62 元。

另外企业在中国建厂往往要考虑返销或向中国周边国家销售的问题。制造业企业在中国建厂的情况已经很普遍,早年的阿迪达斯、耐克,如今的优衣库都如此。但仔细研究食品企业在中国建厂的比例并不算高,无论人类食品还是宠物食品。海外市场消费者对不同区域供应链的固有认知在其中起到很重要作用,中国食品供应链想要真正走出去还需要一定时间。

行业从业者告诉剁椒,海外市场消费者往往会消费中国生产的宠物用具、玩具,但目前粮食产品并没有得到大规模的认可。这里不论孰优孰劣,更多是固有观念起到的影响。

海外品牌对在中国建厂踟蹰不前,倒是中国本土品牌越来越多把重心放在了工厂、供应链的建设上。今年初,国产品牌诚实一口公布了自有烘焙粮工厂「启鲜」的建设进度,根据品牌介绍,启鲜工厂启用了一条连续的、称量精准的全自动化烘焙粮生产线,通过 1.5 小时不到的车程从国内知名肉源供应商全程 0-4 度锁鲜运输的鲜肉原料,通过 "NutriTower 千 3 精准塔楼 " 和 " 婴儿辅食级乳化 " 等技术,可以实现鲜肉直投、真空烘焙和精准营养等功能。

此外像安徽品牌卫仕,也一早将自己的研究院、工厂作为品牌营销的重点素材,剁椒观察到近期卫仕做了多场在自有工厂内的直播,此前还多次组织宠物达人、用户做探厂活动。据媒体报道,卫仕在安徽芜湖工厂,年产能在 6 万吨左右,自 2022 年初投产以来,已实现了主粮、营养品、零食的自产全覆盖。

至少在针对中国市场的供应链布局上,海外品牌与本土品牌之间的差距越来越大。

03 " 关税战带来的冲击远没有想象的大 "

采访过程中,剁椒 spicy 逐渐建立了对关税战之下宠物行业变化的新理解:如果关税战持续,美国进口产品势必大规模涨价。但美国粮对中国宠粮市场大环境的影响可能远没有想象中大,对当下的品牌格局亦不至带来颠覆性的改变。

即便没有这次关税大战,美国宠粮在中国的市占率本就不高,国产品牌与进口品牌更处在此消彼长的更替过程中。

根据海关总署数据,美国宠粮在中国市场的占比位居海外品牌之首,在进口总额中占比接近 70%。但 2024 年中国自美国进口金额为 24.41 亿元,同比下降了 7%。根据欧睿数据,2023 年美国头部宠粮品牌在中国市场总规模中仅占比 4%,在高端宠粮市场占比 13%。几大知名品牌,爱肯拿市占率 1.4%,渴望市占率 1.3%,素力高仅为 1%。

占比极低的美国品牌即便彻底退出中国市场,留给更海量国产品牌可瓜分的份额也并不多。

从美国粮的数据背后,我们能看到进口粮与国产粮之间越拉越大的现状。同样来自海关总署的数据,2024 年的 12 个月中,有七个月宠粮进口额都呈下滑趋势,2024 年进口金额较 2023 年下降了 4 亿以上。自 2021 年开始进口宠物食品整体规模增速下滑,2023 年和 2024 年更是呈现负增长态势。

国产品牌正在加速崛起。

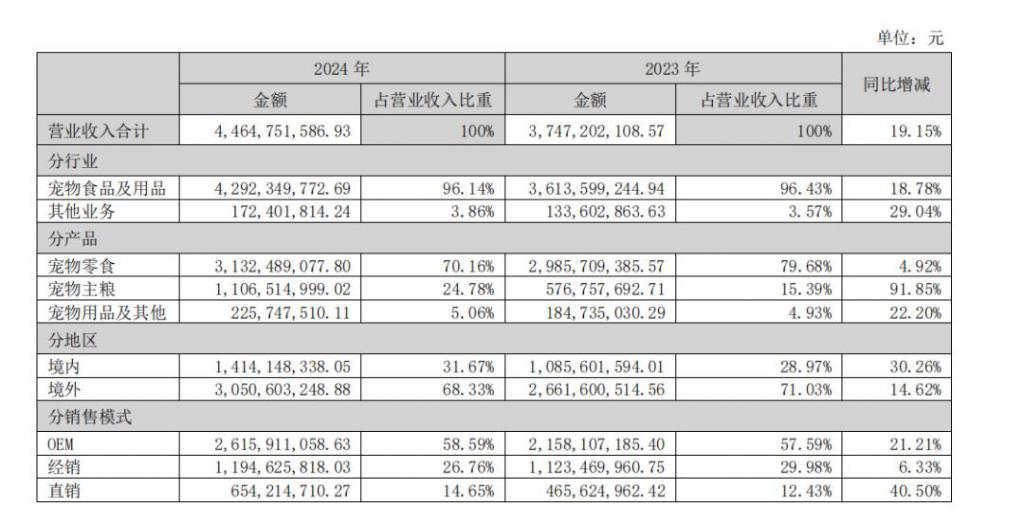

不久前国内两大宠物巨头中宠和乖宝纷纷发布 2024 年财报。2024 年中宠股份营收 44.65 亿元,同比增长 19.15%,实现归母净利润 3.94 亿元,同比增长 68.89%。尤其主粮业务扛起中宠的增长,2024 年中宠主粮收入同比增长 91.85% 达到 11.07 亿元,占公司总营收比重提升至 24.78%,这一数据去年仅有 15.39%。

图源:中宠 2024 年年报

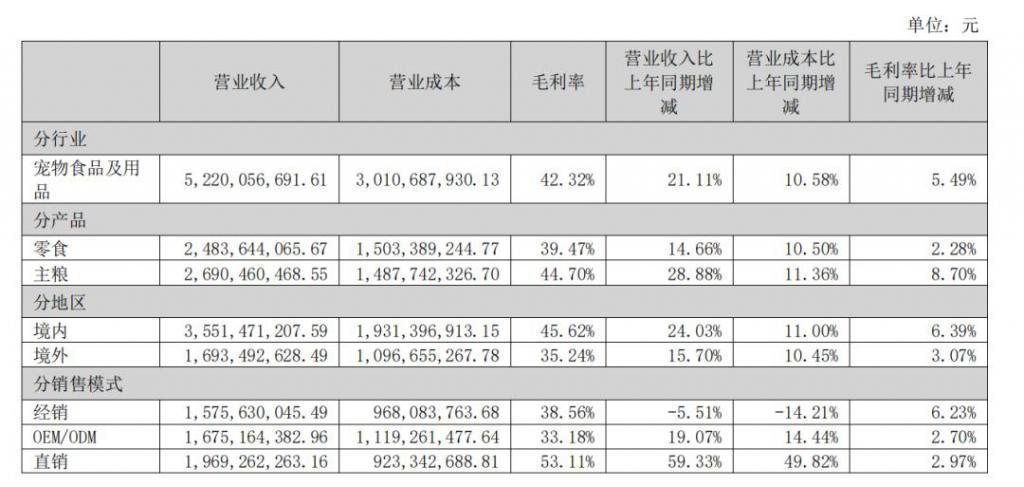

2024 年,乖宝宠物营收 52.45 亿元,同比增长 21.22%,净利润为 6.25 亿元,同比增长 45.68%。乖宝的营业收入和净利润已经实现连续五年保持双增长。其品牌化战略实施尤为成功,两大核心自有品牌麦富迪和弗列加特撑起公司业绩,乖宝 2024 年自有品牌收入 35.45 亿元,在总收入中占比达到 67.69%。根据东吴证券数据,2024 年弗列加特的销量保持翻倍以上的增长。2024 双 11 期间弗列加特全网销售额突破 2 亿。

图源:乖宝 2024 年年报

从 OEM/ODM 代工模式转向自有品牌扛大旗,某种程度乖宝的发展轨迹是中国宠物市场进化的一个缩影。2024 年乖宝宠物的市占率已经接近 7%,是毫无疑问中国市场的龙头。

与此同时,国产品牌的高端化进程也在加速。

不可否认,进口粮尤其美国粮一直牢牢占据着高端宠粮市场,以渴望为例,主要销售单价 80 元 /kg 以上的高端产品。但中国品牌正逐步将触手伸向海外品牌的领地中。今年初卫仕推出的高端烘焙猫粮 LA20 每斤单价高达 50 元;诚实一口最近新推出的烘焙粮,1.8kg 规格售价 169 元,5.4kg 规格售价在 412 元。2024 年,乖宝公司整体毛利率提升至 42.27%,其中主粮毛利率达到 44.7%,超过零食 39.47% 的毛利率。

高端化是国产品牌最近两年的主旋律,行业人士告诉剁椒:"国产超高价高端粮,更多还是一种品牌行为,向市场传递品牌有做高端产品的能力,至于销量依然还需要靠中端产品支撑。"

正是这一系列数据为支撑,剁椒在近期与国产品牌交流中发现,他们并不会针对突如其来的关税战做更多产品、营销上的布局,而是根据既定的节奏持续发展。与外界传递出的信息有所差异的是,国产品牌没有因为眼看进口粮再度遭遇困境而兴奋,他们反倒更关注已经卷到飞起的国内品牌竞争。

做进口的商家对剁椒感慨," 五年前宠物博主们还在大力推荐进口粮,但现在早已是国产粮的天下。"2024 年,乖宝的销售费用达到 10.55 亿元,同比去年增长 46.31%;中宠的销售费用为 4.95 亿元,同比增长 27.91%。与之相反,可以预见随着美国品牌逐渐缩小对中国市场的投入,他们在营销层面的花费势必持续降低。

在产品创新方面,国产品牌恨不得从主粮到湿粮,从原材料到口味,一年更新迭代好几次,而进口粮依然靠着十年前的大单品打天下。

国产品牌迈入正循环,而进口粮,尤其美国粮则会陷入进不来 - 投不起 - 卖不动的循环里。

决定中国宠物市场格局的从来不会是「黑天鹅」一般的关税战,国产品牌在中国这片特殊市场中,从产品创新、营销思路、渠道搭建几乎全方位的领先,才是国产粮与进口粮身份互换的原因。

本文来自微信公众号 " 剁椒 Spicy",作者:李静林,36 氪经授权发布。